第4回

外国子会社合算税制(タックス・ヘイブン対策税制)

朝日税理士法人 山本 孝幸

外国子会社合算税制とは

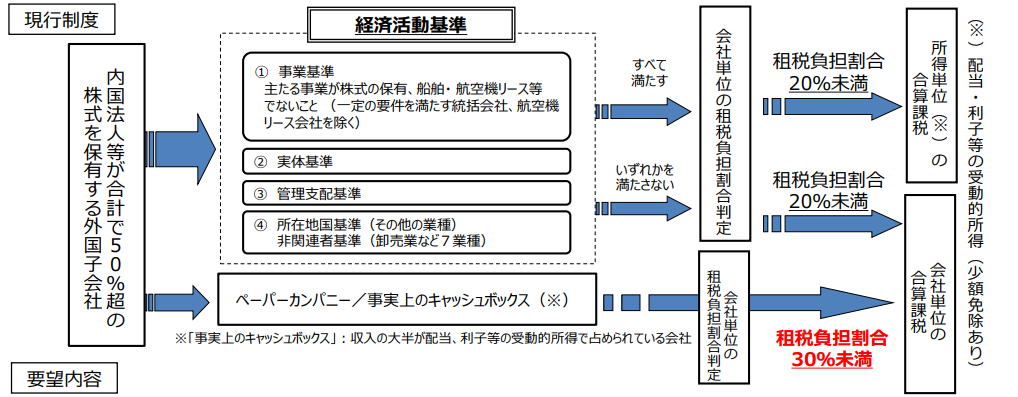

日本の法人(と個人)が、実質的に活動しない外国子会社等を軽課税国に設立・利用することにより、日本の法人の税負担を軽減・回避することに対する対処のため、外国子会社等がペーパーカンパニー等又は経済活動基準を満たさない場合や実質的活動のない事業から得られる所得(いわゆる受動的所得)がある場合、外国子会社の所得を日本の法人の所得に合算するという制度です。

出典:経済産業省「平成31年度税制改正に関する経済産業省要望【概要】の一部抜粋

今回の改正の背景

トランプ税制改正により、米国の連邦法人税が2018年1月より一律21%となったことによって、上図の租税負担割合30%未満のペーパーカンパニーが合算課税の対象となりました。ただし、「米国では事業上の様々な目的のためにいわゆるペーパーカンパニーを設立することが従来から一般的であり、これらエンティティ(括弧内省略)が合算対象と判断されて我が国で課税されることで、諸外国企業と比べて日本企業米国子会社のみ過剰な税負担を生じ、国際競争低下につながる懸念がある(国際課税連絡協議会・平成31年度税制改正要望から抜粋)」とあり、また米国ではLLCやパートナーシップとよばれるパススルー課税の利用や連結納税制度の利用が現行制度では想定されていないため、これらに手当されることとなりました。

今回の税制改正の概要

① ペーパーカンパニーの範囲から以下を除外

(i) 持株会社である一定の外国関係会社

(ii) 不動産保有に係る一定の外国関係会社

(iii) 資源開発プロジェクトに係る一定の外国関係会社

② 会社単位の合算課税制度における適用対象金額と適用免除基準における租税負担割合等について、連結納税の規定及びパススルーとして取り扱われる規定を除いたものとして計算する

改正による影響

①の要件を満たす持株会社についてペーパーカンパニーから除外されることにより、背景で記載したうような、米国で事業上必要な持株会社について合算されるおそれが低下しました。またこの改正は米国子会社に限定されていないので、要件を満たせば他国の子会社にも適用されます。

②により、パススルー制度や連結納税制度を適用している場合、租税負担割合等の計算を再度見直す必要があります。

プロフィール

朝日税理士法人

マネージャー 山本 孝幸

人材コンサルタント営業、税理士法人で税務・会計の経験を経て2016年より現職。

主に国内税務・国際税務業務に従事。

【主な著書】

「図解 移転価格税制のしくみ 日本の実務と主要9か国の概要」(共著/中央経済社)

Webサイト:朝日税理士法人

- 第4回 外国子会社合算税制(タックス・ヘイブン対策税制)

- 第3回 過大支払利子税制の改正について

- 第2回 移転価格税制の改正について

- 第1回 国際課税の基となる考え方のBEPSプロジェクトとは?